Das → Capital Asset Pricing Model (CAPM) lässt sich bei börsennotierten Unternehmen zur Bestimmung des Verzinsungsanspruchs der Aktionäre heranziehen. Ausgangspunkt ist die Überlegung, dass ein Aktionär für die Übernahme von Risiko entschädigt werden möchte, d. h. er wird in Aktien nur dann investieren, wenn deren Rendite höher ist im Vergleich zu einer Investition in eine risikolose Anlage. Dieser Renditezuschlag wird als sog. Risikoprämie bezeichnet.

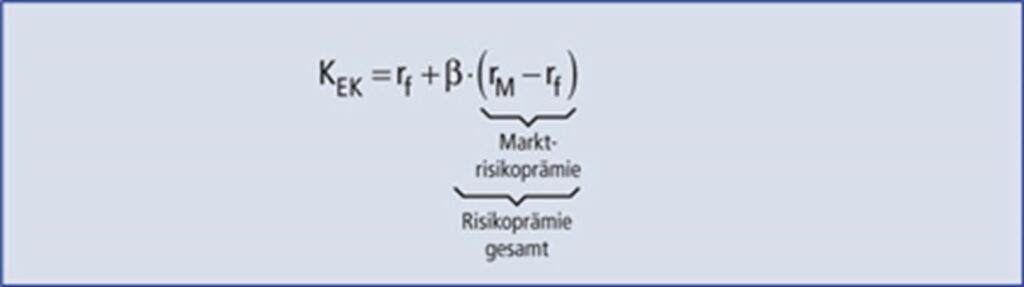

Die Höhe der Risikoprämie bestimmt sich zum einen aus der durchschnittlichen Risikoprämie des Marktes und zum anderen aus dem spezifischen Risiko einer bestimmten Aktienanlage. Allgemein gilt folgende Formel zur Ermittlung des Eigenkapitalkostensatzes KEK:

wobei rf die erwartete Verzinsung einer risikolosen Geldanlage (i. d. R. die Rendite einer langfristigen Bundesanleihe) und rM die erwartete Rendite bei einer Investition in ein sog. Marktportefeuille, z. B. in ein Portefeuille, das entsprechend dem DAX zusammengesetzt ist, sowie β den sog. Beta-Faktor symbolisieren.

Der Beta-Faktor misst die Volatilität der Rente (Dividenden- und Kursentwicklung) eines bestimmten Unternehmens im Vergleich zum Marktportefeuille, dessen Beta-Faktor definitionsgemäß den Wert „1“ aufweist.

Kapitalanlagen in Unternehmen mit einem Beta-Faktor größer als 1 sind risikobehafteter als in Unternehmen mit einem Beta-Faktor kleiner als 1. Die Beta-Faktoren der DAX-Unternehmen werden ausgehend von Vergangenheitsdaten täglich von der Deutsche Börse AG u. a. im Handelsblatt veröffentlicht.

Der so definierte Eigenkapitalkostensatz geht in den gewichteten Eigen- und Fremdkapitalkostensatz (→ Weighted Average Cost of Capital (WACC)) ein, der dann im Rahmen der unternehmensinternen Investitionsrechnung sowie vor allem der → Unternehmensbewertung auf Basis der → Discounted-Cashflow-Methode verwendet wird.