Vereinbarung eines Zahlungspflichtigen, zumeist Importeurs, im Rahmen der → Außenhandelsfinanzierung mit seiner → Bank in seinem Auftrag und nach seinen Weisungen gegen Übergabe vorgeschriebener Dokumente eine Zahlung an einen Begünstigten, zumeist Exporteur, zu leisten. Ein eröffnetes Akkreditiv stellt somit ein Zahlungsversprechen einer Bank (Akkreditivbank, eröffnende Bank) dar.

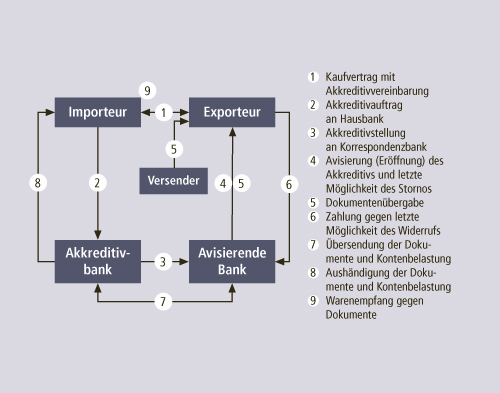

Im Gegensatz zum → Dokumenteninkasso haftet somit zusätzlich eine Bank dem Begünstigten. Als Rechtsgrundlage wird häufig § 87 BGB (abstraktes Schuldversprechen) herangezogen. Darüber hinaus existieren von der Internationalen Handelskammer in Paris aufgestellte einheitliche Richtlinien und Gebräuche für Dokumentenakkreditive (ERA), die inzwischen weltweit üblich sind, und auf die in den Geschäften zugrunde liegenden Kaufverträgen meist verwiesen wird. Zum Ablauf eines Akkreditivs s. Abbildung D-6.

Grundsätzlich muss in diesem Kaufvertrag eine Akkreditivklausel existieren, um diese Zahlungsart in Gang zu setzen. Das Zahlungsversprechen der Bank gegenüber dem Exporteur wird als bedingt und abstrakt bezeichnet. Die Zahlung ist deshalb bedingt, da sie nur gegen die Aushändigung eindeutig bestimmter Dokumente zu einem eindeutig bestimmten Zeitpunkt der Vorlage geleistet wird. Das Versprechen ist abstrakt, da es vom zugrunde liegenden Kaufvertrag losgelöst ist, d. h. die Bank auch ohne die Erfüllung des Warengeschäftes für die Zahlung bei Dokumentenvorlage haftet.

Häufig schaltet die vom Importeur beauftragte Akkreditivbank eine Korrespondenzbank ein, die dann als avisierende Bank bezeichnet wird. Im Zeitpunkt der Vorlage des Dokumentenakkreditivs beim Exporteur wird das Akkreditiv eröffnet. Übergibt der Exporteur die vereinbarten Dokumente, so wird die avisierende Bank zahlen oder, was selten vorkommt, ihm z. B. in Form eines Wechsels ein Zahlungsversprechen für einen späteren Zeitpunkt abgeben. Die Prüfung der vom Exporteur vorgelegten Dokumente muss von der avisierenden Bank sehr sorgfältig vorgenommen werden, da das Fehlen einer vereinbarten Bedingung das ganze Rechtsgeschäft zunichtemacht.

Die Dokumentenübergabe wird im Bankjargon als Auskehren und die Zahlung als Honorierung bezeichnet. In Abhängigkeit von der Widerruflichkeit, Sicherheit und den Zahlungsarten lassen sich vielerlei Formen des Akkreditivs unterscheiden. Ein unwiderrufliches Dokumentenakkreditiv kann weder geändert noch annulliert werden, d. h. die Akkreditivbank bzw. avisierende Bank muss unabhängig von der Bonität des Importeurs haften bzw. an den Exporteur Zahlung leisten. Beim widerruflichen Akkreditiv kann die eröffnende Bank jederzeit bis zur Eröffnung (Phase 4 in Abbildung D-6) das Zahlungsversprechen zurücknehmen.

Als bestätigtes Akkreditiv wird bezeichnet, wenn die avisierende, d. h. eigentlich die Akkreditiveröffnung nur übermittelnde, Bank als zusätzlicher Haftender eintritt. Dies wird häufig bei Geschäften mit Osteuropa vereinbart. Beim unbestätigten Akkreditiv haftet neben dem Importeur lediglich die Akkreditivbank. Bei einem Sichtakkreditiv (payable after sight) hat die avisierende Bank ohne verzögernde Dokumentenprüfung eine sofortige Zahlung, allerdings unter Vorbehalt, zu leisten. Die Dokumentenprüfung erfolgt erst später.

Bei einer hinausgeschobenen Zahlung (default payment) wird eine Zahlung in Raten oder spätere Zahlung vereinbart. Bei einem Remboursakkreditiv erfolgt die Zahlung durch Akzeptierung eines → Wechsels. Das Akkreditiv wird im angloamerikanischen Raum als commercial letter of credit (bei sofortiger Zahlung) oder auch bei standby letter of credit (im Sinne einer → Garantie) bezeichnet.

Bei einem übertragbaren Akkreditiv handelt es sich um die vertraglich vereinbarte Möglichkeit der Zahlung von der avisierenden Bank an einen Dritten statt dem Exporteur.